繰上げ返済のご相談です

リノベーションなんでも相談室 | 2020.8.25

みなさんの住宅購入・中古マンション・リノベーションのさまざまな疑問・質問に、趣味=中古マンションの“こっしー”がお答えする「リノベーションなんでも相談室」のお時間です。

今回お答えするご質問は、こちら。

「住宅ローンの繰上げ返済を積極的に行うべきという意見と、繰上げ返済はしなくていいという意見の両方を目にします。実際、どのように考えるべきなのでしょうか」。

ここのところ、お金についてのご質問にお答えすることが多い気がしますね。前回は「住宅ローンは少ない方がよいのでしょうか?」というご質問にお答えしながら、借り手にとって有利な住宅ローンだからこそ、借りる額を少なくすることに躍起になる必要はないでしょう、というお話をしました。今回もそれに近い内容ではありますが、繰上げ返済という切り口で住宅ローンについて解説してまいります。

繰上げ返済を頑張っても、報われない

今回も早速ご質問にお答えしてしまいましょう。結論から申しますと、繰上げ返済を一生懸命頑張る必要は、ありません。なぜなら、繰上げ返済を頑張ったところで、その見返りがあまりに小さいからです。詳しい解説は後ほど行うとして、一旦以下の表1を見てみてください。例えば※の条件で住宅ローンを組み、1年後に100万円の繰上げ返済をしたとすると、支払うはずだった利息を約55万円減らし、返済期間を13ヶ月短くできる、ということを示しています。

表1. 繰上げ返済の効果(1)

| 1年後に100万円の繰上げ返済 | 10年後に100万円の繰上げ返済 | 20年後に100万円の繰上げ返済 | |

|---|---|---|---|

| 利息軽減額 | 55万円 | 38万円 | 21万円 |

| 期間短縮効果 | 13ヶ月 | 11ヶ月 | 10ヶ月 |

1年後、10年後、20年後、どのタイミングで繰上げ返済を行うと最もお得になるかを比べると、なるべく早い時期に繰上げ返済をした方が、利息を減らす効果も返済期間を短くする効果も高いことがわかります。あれ、おかしいですね。先ほどの結論と違い、繰上げ返済を一生懸命頑張った方がよさそうにも思えます。この矛盾はどういうことでしょうか。

表1の事例のように、住宅ローンを組んだ1年後に100万円の繰上げ返済を行ったとしましょう。その効果は、いつ、どのような形で現れると思いますか? 答えは、住宅ローンの完済時、つまり30年以上経ったときに、本来払うはずだった利息を約55万円分払わずに済んだね、という形で結実するのです。繰上げ返済に使った”いま”の100万円は、旅行に使えたかもしれないし、教育に使えたかもしれないし、投資に使えたかもしれません。そんな可能性のある”いま”の100万円を投じて得られるメリットが、はるか”30年後”の55万円ですから、お金の現在価値・将来価値を考えると、一生懸命繰上げ返済を頑張らなくてもよいという結論になるのです。

とはいえ、早いうちから繰上げ返済をすべきという考えも的外れというわけではありません。1990年バブルの頃には、5%を超える金利も当たり前でしたから、表1の条件で、金利だけを5%に変えてみましょう(表2)。1年後に繰上げ返済をすれば400万円以上も利息の支払いを減らすことができ、借入期間も2年以上短縮できるのです。これなら繰上げ返済を頑張る価値も見出せそうですよね。もっとも、バブル崩壊後に金利が下がる中では借り換えをすることで支払い利息を減らすという選択がより効果的でしたが。

表2. 繰上げ返済の効果(2)

| 1年後に100万円の繰上げ返済 | 10年後に100万円の繰上げ返済 | 20年後に100万円の繰上げ返済 | |

|---|---|---|---|

| 利息軽減額 | 418万円 | 237万円 | 107万円 |

| 期間短縮効果 | 25ヶ月 | 16ヶ月 | 10ヶ月 |

繰上げ返済の2つのタイプ

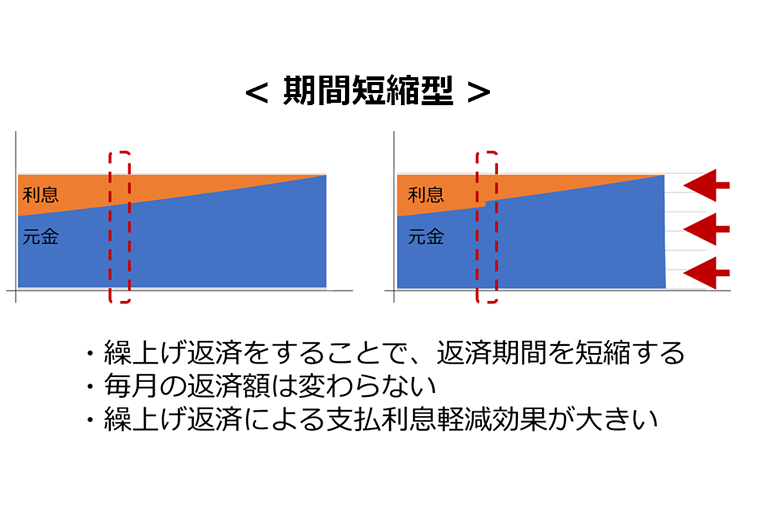

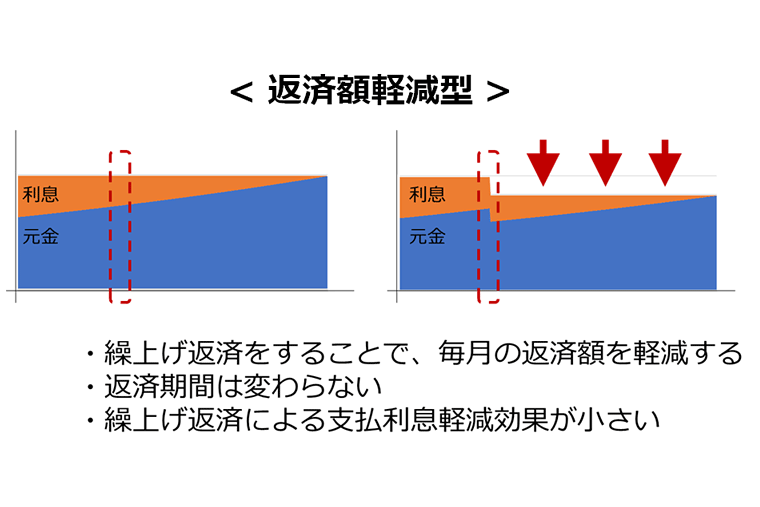

さて、ここまでのお話では、繰上げ返済をすることで返済期間を短くする「期間短縮型」をベースにしてまいりましたが、繰上げ返済には「返済額軽減型」という種類もあります。お金をうまくやりくりする、という観点からは、むしろ返済額軽減型をうまく使うことがポイントといえるかもしれません。それぞれの特長を図1に簡単にまとめました。

期間短縮型は、文字通り返済期間を短くするタイプの繰上げ返済であり、支払い利息を減らす効果は比較的大きくなります。一方の返済額軽減型については、繰上げ返済をしても返済期間は変わりません。その代わりに毎月の返済額を抑えることができるという仕組みです。支払い利息を減らす効果は比較的小さくなりますが、毎月の固定費を抑える効果があります。「今回は短縮型、次は軽減型」というように、自身の資金計画に合わせて適宜選択していくのもよいでしょう。

返済計画が、大切です

繰上げ返済を躍起になって行う必要はありませんが、計画的な繰上げ返済には価値があります。例えば、金利が急上昇したとして、住宅ローンが数千万円残っていたら冷汗が出ますが、残り数万円というところまで返済が進んでいれば、金利上昇などはどこ吹く風ですよね。あるいは、ライフステージによって、お金を貯めておくべき時期もあれば、貯蓄を吐き出してもいい時期もあります。自身の人生設計と照らし合わせながら、返済計画を立てることが大切なのです。

また、返済計画を考える上では、団体信用生命保険(団信)の存在も忘れてはいけません。団信とは、住宅ローンの契約者が亡くなったときには残債がなくなる仕組みで、万が一の場合でも家だけは残すことができます。【フラット35】では団信を外すこともできますが、一般的には団信に加入できることが、住宅ローンを借りる際の条件になります。このように、住宅ローンには保険的な意味合いもあるため、若いうちから一生懸命繰上げ返済を行うというよりは、万が一の備えとして、長期的に借り入れるという選択は合理的だといえます。

今回は、住宅ローンの繰上げ返済について解説いたしました。低金利の現在では一生懸命繰上げ返済を行う必要は無いものの、きちんとした資金計画は住まいづくりには欠かせません。無印良品のリノベーション「MUJI INFILL 0」では、資金計画からのご相談も承っております。自分にあったローンの組み方や返し方などが気になる方は、リノベーション講座や相談会にお越しください。

\ みなさんからのご質問もお待ちしています!/

“こっしー”プロフィール

無印良品のリノベーションで働く、“こっしー”こと大越 翔は、自身の自宅も含めて100以上のリノベーションを担当。

宅地建物取引士やファイナンシャルプランナー、マンション管理士としての知見を生かしながら、さまざまな物件と向き合ってきました。

みなさんの住宅購入・中古マンション・リノベーションのさまざまな疑問・質問にコラムを通じ、お答えします。