やってはいけない予算の決め方はありますか?

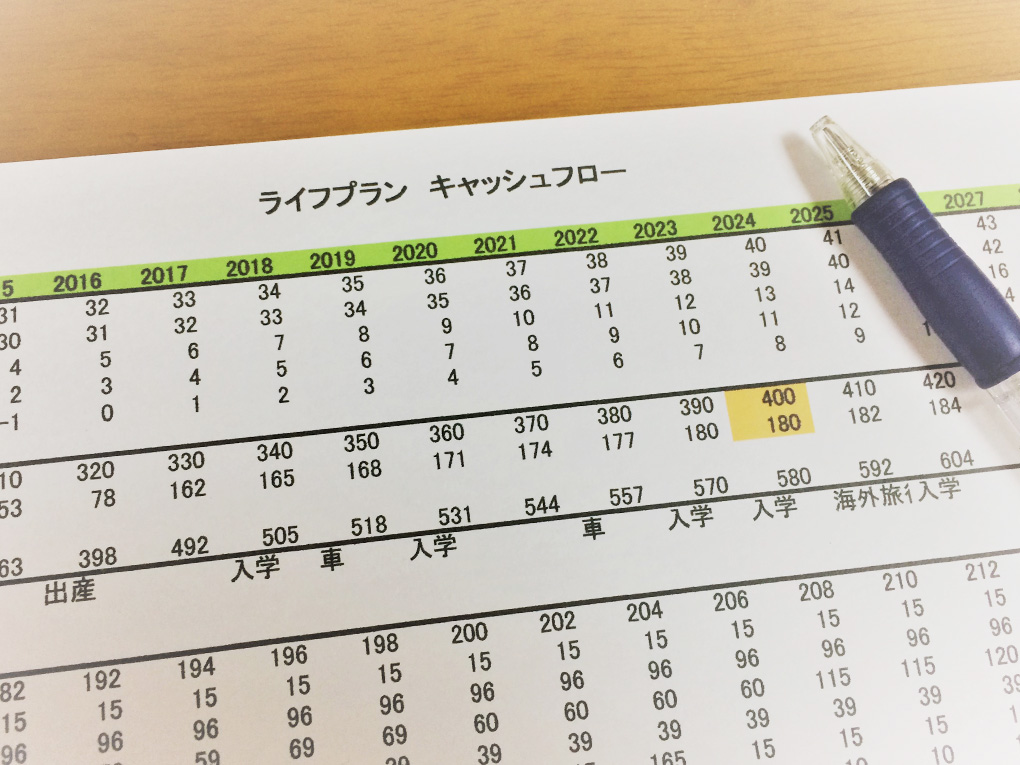

リノベーションなんでも相談室 | 2023.5.15

マンション購入の予算について検討しています。こういう決め方はやめた方がよい、という失敗例のようなものを教えていただけますでしょうか

住宅購入は人生の中で最も大きな買い物のひとつですから、予算については慎重に考えたいものです。ところが、いざ予算を決めようと思っても、なにを基準にして検討するべきかわからないという方も多いのではないでしょうか。いまの家賃や年収、貯蓄額、友人や親のアドバイスなど、いろいろな材料があるなかで、あらかじめ避けるべきことを知っておくのもよいかもしれません。

今回は、自身も3度の中古マンション購入経験を持つ、ファイナンシャルプランナーで宅地建物取引士の”こっしー”が、やってはいけない予算の決め方について解説してまいります。

やってはいけない、予算の決め方

突然ですが、もしもあなたがこれから家を買うとしたら、どれくらいの予算を設定するでしょうか?少し考えてみてください。

3,000万円?5,000万円?はたまた、1億円?どのような数字が浮かんだでしょうか。続けて、もうひとつ。その数字は、どのようなプロセスで導き出しましたか?

「なんとなく」という方もいるでしょうし、「年収の5倍にしてみた」という方もいるかもしれません。他にも「いまの家賃が10万円だから、それを住宅ローンに置き換えると・・・」と計算した方もいるかもしれません。「最近、同僚が5,000万円のマンションを買ったから、自分もそれくらいかな」と考えたという方もいるのではないでしょうか。「親から住宅ローンは怖いと教わったから、2,000万円くらいにしておこう」と考えた方もゼロではないかもしれません。

実は、いまご紹介したような予算の決め方は、いずれもやってはいけない決め方なのです。参考にはなるものの、あくまで目安にすぎません。年収倍率や家賃からの算出など、一見明確な根拠がありそうに思えますが、なにがいけないのか。ひとつひとつ問題点を見ていきましょう。

やってはいけない(1)年収倍率から決める

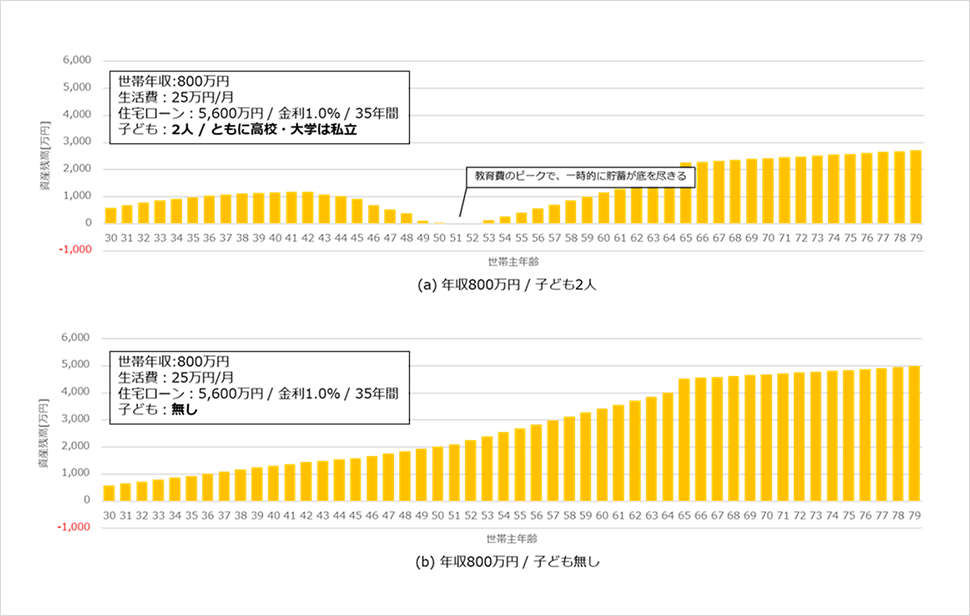

住宅ローンの目安は年収の5倍、いや7倍、場合によっては10倍まで借りられる、というような話をネットニュースなどで目にすることがあります。たしかに、年収倍率は借入額の指標となりますが、単純に年収の〇倍ということで予算が決まるものでもありません。例えば、同じ年齢・同じ年収の家庭があったとしても、図1(a)は少し予算を下げた方が安全ですし、(b)はもっと予算をあげても大丈夫ということになります。ともに世帯年収の7倍の予算設定としていますが、各家庭の状況によってお金のゆとりに大きな差が生まれるのです。

やってはいけない(2)現在の家賃から決める

住宅予算を考える際に、現に支払っているいまの家賃もわかりやすい指標になります。しかし、賃貸物件こそ「なんとなく」予算を決めることも多いのではないでしょうか。家賃が高くて苦しければ、安いところへ住替えればよいという考えができますから、深く考えずに借りたという方も少なくありません。なんとなく決めた家賃を基準にしてしまうと、住宅購入時の予算も根拠が曖昧になってしまいますから気をつけましょう。

やってはいけない(3)同僚や友人の住宅購入金額を参考に決める

会社の同期や年の近い友人の住宅購入予算も参考になりそうなものですが、こちらもあてにはなりません。図1で示したような家族構成の違いもありますし、住宅ローンを単体で組むのか、収入合算かペアで組むのかなど、ローンの組み方によっても状況が変わってきます。また、住宅購入時の貯蓄額、親御さんからの資金援助の有無など、見えないところで自分との違いがあるものなのです。

やってはいけない(4)親の意見にしたがって決める

親御さんの意見は尊重すべきですが、30~40年前と現在の住宅購入を取りまく環境の違いを頭に入れておく必要があります。1990年バブル前後では住宅ローンの金利が5%を超えることも当たり前でしたから、返しても返しても元金が減らない、住宅ローンは怖いものだという印象を持っている方もいるかもしれません。表1のように、住宅ローン金利が1%の場合と5%の場合とでは、総返済額に占める利息の割合が異なりますので、住宅ローンを過度に恐れる必要はないでしょう。

表1. 金利による総支払額等の違い

| 住宅ローン金利 | 1% | 3% | 5% |

|---|---|---|---|

| 総支払額 | 3,557万円 | 4,849万円 | 6,359万円 |

| 利息割合 | 15.7% | 38.1% | 52.8% |

| 10年後の残債 | 2,240万円 | 2,429万円 | 2,586万円 |

※借入金額3,000万円、借入期間35年の場合

大切なのは客観的な資金計画

「やってはいけない予算の決め方」としていくつかのケースをご紹介してきたものの、年収倍率や現在の家賃をもとにして、目安となる予算を設定すること自体はまったく問題ありません。なんの指標も無ければ、住まいづくりをはじめようがありませんから、まずは「このくらいかな」とざっくりした予算を立てて、ポータルサイトなどで物件を見てみるのもよいと思います。

肝心なのはその先で、マンション探しを本格化させる際には、仮で設定していた予算の妥当性について客観的に検討をしてみましょう。具体的には、以前のコラム「予算の決め方がわかりません」でも解説したように、不動産や住宅に明るいファイナンシャルプランナーに相談してみるとよいでしょう。プロのアドバイスも受けて適正予算が見えてくれば、安心してマンション探しに集中することができるのです。

今回は、やってはいけない予算の決め方について解説しました。いずれもついやってしまいそうな内容ではありますが、大きなお買い物である住宅だからこそ、もう一歩・二歩踏み込んで具体的な資金計画を立てることをおすすめしています。これから家づくりを検討している人や、現在マンションを探しているという方は、予算について一度冷静に見直してみてください。

無印良品のリノベーション「MUJI INFILL 0」では、適正な予算を知るための資金計画のお手伝いから、リノベーションの設計施工までワンストップでサービスを提供しております。ご興味を持たれた方は、リノベーションセミナーや相談会にお越しください。

\ みなさんからのご質問もお待ちしています!/

“こっしー”プロフィール

無印良品のリノベーションで働く、“こっしー”こと大越 翔は、自身の自宅も含めて100以上のリノベーションを担当。

宅地建物取引士やファイナンシャルプランナー、マンション管理士としての知見を生かしながら、さまざまな物件と向き合ってきました。

みなさんの住宅購入・中古マンション・リノベーションのさまざまな疑問・質問にコラムを通じ、お答えします。