予算の決め方がわかりません

リノベーションなんでも相談室 | 2021.4.27

みなさんの住宅購入・中古マンション・リノベーションのさまざまな疑問・質問に、趣味=中古マンションの“こっしー”がお答えする「リノベーションなんでも相談室」のお時間です。

今回お答えするご質問は、こちら。

「住宅購入を検討しているのですが、予算の決め方がわかりません。WEB上の記事などを見ていると年収の5倍、7倍などいろいろな意見があるようですが、どのように考えたらよいのでしょうか」。

資金計画についてのご質問ですね。おっしゃる通り、WEBで「住宅購入 予算 決め方」などと検索するとさまざまな記事が出てきます。年収の5倍までに抑えましょう、都内では年収倍率が10倍を超えている、など多くの情報があふれるなかで、資金計画をどのように考えるべきか、解説してまいります。

年収の5倍は、本当か?

WEBや雑誌の記事を見ると、住宅ローンの借入額は年収の5倍までに抑えましょうという主張を見ることがあります。最近では超低金利状態が続いていることもあり、そのような言説が減っているようにも思えますが、それでも年収の5倍という数字が何となく頭の片隅にある方もいるのではないでしょうか。

結論からいってしまうと、年収の5倍という数字は何のあてにもなりません。理由のひとつは金利の水準です。現在のような低金利の場合と、バブル期のような高金利の場合とでは、同じ借入額でも、返済額や家計に占めるローン返済の割合は大きく変わってきます。表1に、年収500万円の方が5倍の金額である2,500万円を、期間35年で借りた場合のシミュレーション結果をまとめています。2,500万円を住宅ローンで借り入れたとき、金利5%では年収に対するローン返済の割合が30%にのぼる一方で、金利1%では17%にすぎません。やはり、年収の5倍というくくりは意味がなさそうですね。

表1. 金利と返済比率の関係

| 金利 | 1% | 2% | 3% | 4% | 5% |

|---|---|---|---|---|---|

| 毎月返済額 | 7.1万円 | 8.3万円 | 9.6万円 | 11.1万円 | 12.6万円 |

| 返済比率 | 17% | 20% | 23% | 27% | 30% |

あるいは、住宅ローンの返済は年収の25%以内に抑えるべきだ、という意見を目にすることもあります。年収500万円の方が、金利1.0%、期間35年の住宅ローンを組むと想定すると、約3,700万円を借りた場合に年収の25%を占めることとなります。年収倍率でいうと7.4倍で、年収の5倍という考えとは差が出てきますね。もっとも、年収の25%という数字もひとつの目安でしかないので、マンションの管理費等のランニングコストや、ご自身の家族構成、年齢、資産状況、将来設計、趣味などを考慮しながら、適切な住宅予算を決めていくことが大切です。

ライフプランから予算を考える

前置きが長くなりましたが、「予算はどう決めるべきか」という質問にお答えすると、自分自身のお金の将来設計を立てて、そこから逆算で予算を決めるという方法が最も間違いがないと思います。年収の〇倍や現在の家賃という外部要因ではなく、自分自身の内部要因をもとに予算を決めるべきだということです。保険の相談等で見たことがあるかもしれませんが、予算を決めるためにはまずライフプランを作成してみることがおすすめです。

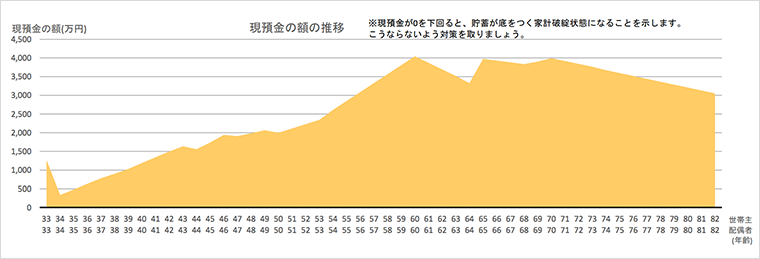

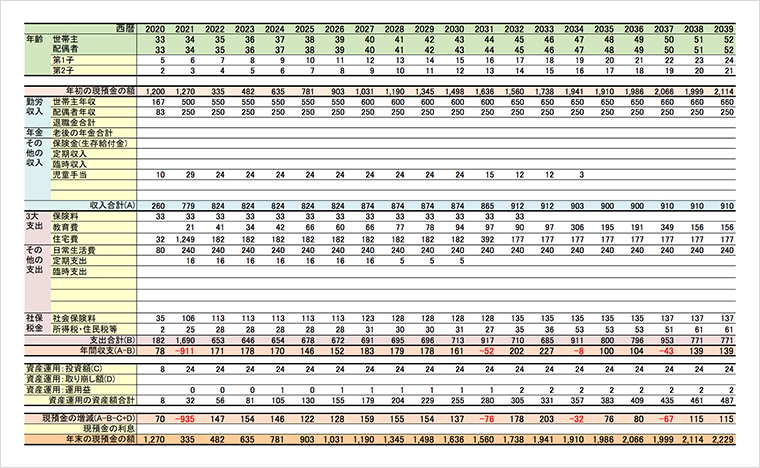

ライフプランを作成する流れとしては、まずはキャッシュフロー表(図2)を埋めていきます。はじめに各年度での自分や家族の年齢を埋めていき、そこで発生するであろうライフイベント(お子様の入学・卒業やご自身の定年など)を記入します。あとは収入・支出を埋めていくことになるので、年収がどのように変化するのかを想定しながら毎年の収入を記入し、現在の生活費や旅行等の臨時の出費も踏まえて毎年の支出を記入していきます。定年後の年金や退職金、お子様の独立後の生活費の減少なども考慮しながらキャッシュフロー表を埋めていくと、毎年の収支や累計での貯蓄残高が数字として表れるのです。

キャッシュフロー表を作成すると、自身のお金の寿命が見えてきます。多くの場合、現役で働いている際に貯めたお金を、老後に少しずつ減らしながら生活することになるので、定年後は貯蓄残高が減っていくことになります。この貯蓄残高が0になる時点がお金の寿命ですから、これがあまり早いタイミングで訪れるようであれば、住宅購入予算や生活費の見直しをする必要があるでしょう。人生100年が叫ばれ長寿命化が進む現代社会では、少なくとも90~100歳までお金の寿命を迎えずに済むように検討していくことが望まれます。

ライフプランの作成は表計算ソフトなどを使って自分でもできるものの、実際にやってみるととても難しいことに気が付くと思います。見込んでいる生活費は妥当なのか、年金の想定はあっているのか、年収は想定通りに上がるのだろうか、などたくさんのつまずくポイントが出てくるものです。餅は餅屋ということで、ライフプラン作成にあたってはプロのファイナンシャルプランナーに依頼をするというのも良いのではないでしょうか。ただし、ファイナンシャルプランナーにも得手不得手がありますので、住宅・不動産を得意とする方に相談できるとより安心です。また、恣意的で偏ったシミュレーションを行うファイナンシャルプランナーも残念ながら存在しますから、要注意です。

今回は、予算の決め方について解説しました。大切なのは、巷の情報や周りの人からのアドバイスに流されず、自分自身の暮らしを見つめ、計画を立て、逆算して予算を決めていくということです。低すぎる予算も高すぎる予算も、住宅購入の失敗要因となりますのでお気をつけください。無印良品のリノベーション「MUJI INFILL 0」では、資金計画から設計施工までワンストップでサービスを提供しております。ご興味を持たれた方は、リノベーション講座や相談会にお越しください。

\ みなさんからのご質問もお待ちしています!/

“こっしー”プロフィール

無印良品のリノベーションで働く、“こっしー”こと大越 翔は、自身の自宅も含めて100以上のリノベーションを担当。

宅地建物取引士やファイナンシャルプランナー、マンション管理士としての知見を生かしながら、さまざまな物件と向き合ってきました。

みなさんの住宅購入・中古マンション・リノベーションのさまざまな疑問・質問にコラムを通じ、お答えします。